Farklı yatırım stratejilerinde öne çıkanlar

Bu defa haftalardır anlattığımız hisse yatırım stratejilerini bir arada kullandık. Farklı yaklaşımlardan seçtiğimiz kriterleri BIST-TUM kapsamında işlem gören şirketlere uygulayarak filtreleme yaptık…

HİSSE senedi yatırımı kapsamında mümkün mertebe farklı bakış açılarını ele aldığımız köşemizde bu hafta farklı stratejilerde kullanılan kriterleri harmanlayarak bir sonuca ulaşmaya çalıştık. Bu doğrultuda hisse senedi yatırım stratejisi deşildiğinde genel kabul gören, “Değer Yatırımı”, “Momentum Yatırımı”, “Kalite Yatırımı” ve Büyüme Yatırımı” gibi yaklaşımlar kapsamında kullanılan kriterlerden seçtiklerimizi bir arada kullanarak BIST-TÜM kapsamında işlem göre şirketlere uyguladık. Baz aldığımız kriterlere ve bunlar üzerinde yaptığımız filtre İçmenin sonuçlarına geçmeden önce bazı tanım ve hatırlatmalara göz atalım.

HANGİ HİSSE YATIRIM STRATEJİSİ?

Yukarıda sıraladığımız farklı yatırım stratejilerinin ne anlama geldiğine dair hatırlatmalarla başlayalım. Ünlü yatırım gurusu Benjamin Graham’m kurucusu olarak kabul edildiği ve hisse senedi yatırımı denince belki de akla gelen ilk isim olan Warren Buffett tarafından popüler hâle “Değer Yatırımı”, en basit tabiriyle ederinden daha düşük fiyat seviyelerinde olan hisselere yatırım yapılması olarak ifade edilebilir. Ucuz kalmış olan hisseleri bulabilmek genellikle temel analiz üzerinden detaylı ve uzun süre alan araştırmalar yapmayı gerektirmekte olup, çok sayıdaki hisse arasından daha pratik ve kısa sürede seçim yapılabilmesi için piyasa çarpanlarından bu kapsamda yararlanılabilmekte.

“Momentum Yatırımı”nda ağırlıklı olarak mevcut piyasa trendlerinin devam etmesi üzerinden getiri elde edilmesi amaçlanmakta. Büyük ölçüde teknik analiz kapsamında olan hisse fiyatlarının performansı, fiyat ortalamaları ve fiyatların eğilimi (trend) gibi unsurlardan yararlanılmakta. Bu stratejinin özünde mevcut fiyat eğiliminin bir süre daha devam edeceği varsayımı ve mevcut trend sona ermeden önce kâr elde edilmesi yatmakta.

“Kalite Yatırımı”nda temel analiz kapsamında belirlenen spesifik kriterler üzerinden şirketlerin mevcut operasyonel & finansal performansının kalitesine/devamlılığına odaklanılmakta. Bu kapsamda şirket yönetiminin becerisi ve güvenilirliği gibi niteliksel ve bilanço/gelir tablosu kalemlerinin istikrarı gibi niceliksel kriterlerden faydalanılmaktadır.

Daha önceki yazılarımızda incelediğimiz Joseph Piotroski (Piotroski F-Skor) ve Joel Greenblatt (Greenblatt’in Sihirli Formülü) bu stratejinin önemli temsilcileri olarak sayılabilir. İlk bakışta değer yatırımıyla benzer gibi düşünülse de; ana farkın değer yatırımında önceliğin piyasa çarpanları gibi değerlemeye yönelik kriterler verilip; kalite yatırımın önceliklerinden olan şirketin pazar payı, iş modeli, kurumsal yönetim, finansallarm istikrarı gibi unsurların biraz daha arka planda kalması olduğu söylenebilir.

“Büyüme Yatırımı”nda ise satış gelirleri ve net kâr gibi kalemlerde genel ortalamanın üzerinde büyüme göstermesi beklenen şirketlere odaklanılmaktadır. Değer Yatırımı için Warren Buffett ne ifade etmekteyse, Büyüme Yatırımı tarafında da Peter Lynch aynı anlamı taşımaktadır.

Büyüme yatırımının, ilgili şirketin fiyat/kazanç, piyasa değeri / defter değeri gibi çarpanlar açısından pahalı olarak görülebilecek rakamlara sahip olsa bile ortalama üzerinde bir satış/kâr büyümesi beklentisi bulunduğu takdirde yatırım yapılmasını önermesi nedeniyle görece daha riskli bir strateji olduğu söylenebilir.

FİLTRELEME YÖNTEMİ

Tanım ve hatırlatmaların ardından gelelim bu hafta için Değer, Momentum, Kalite ve Büyüme Yatırım Stratejilerinde kullanılan değişkenleri dikkate alarak belirlediğimiz kriterlere. BIST-TÜM’de yer alan şirketleri,

■ Son altı aylık dönemde hem nominal bazda pozitif getiri sunan hem de rölatif olarak yani BIST-100 endeksinden görece daha olumlu performans sergileyenler – Momentum,

■ Cari Piyasa Değeri / Defter Değeri (PD/DD), Fiyat / Kazanç (F/K), Firma Değeri / FAVÖK (FD / FAVÖK), Fiyat / Net Satışlar (F/NS) çarpanları, ilgili çarpanların her biri için son üç yıl ortalamasının altında olan -Değer,

■ Piyasa Değeri 100 milyon TL’nin üzerinde olan; Pozitif Özkaynak, FAVÖK ve Ana Ortaklık Kârına Sahip Olan – Kalite

■ Hem Net Borç / Özkaynak oranı l’in altında olan hem de Net Borç / FAVÖK oranı 2,5’tcn düşük olan – Kalite

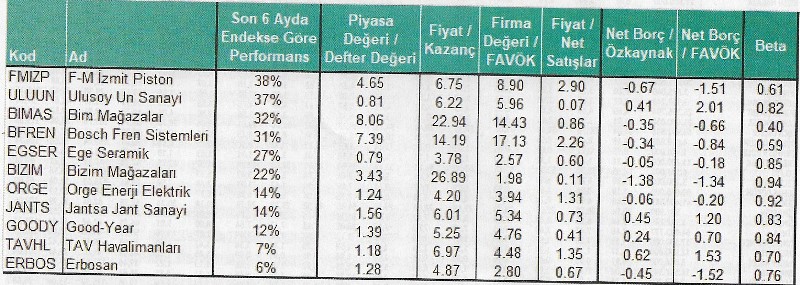

■ 2018 yılı dokuz Aylık Net Kârı, 2017 yılı net kârına göre BIST-TÜM şirketlerinin ortalama kâr büyümesi üzerinde artış gösteren – Büyüme olarak, bu kriterlerin tamamını sağlayanlar gösterecek şekilde filtreledik. Elde ettiğimiz sonuçları daha muhafazakar bir şekilde sunabilmek adına temel, teknik, likidite, haber bazlı gelişmeler vs. gibi kendi yaptığımız değerlendirmeler üzerinden eleyerek bir miktar daha daralttık. Bu şekilde yaptığımız eleme/ filtrelemc sonrasında ortaya çıkan hisseleri aşağıda tablo şeklinde hazırladık.

İlâve olarak, hisse hareketlerinin piyasanın genelindeki hareketlere verdiğinin tepkiye dair fikir vermesi açısından, tabloda, hisselerin son iki yıllık dönemde günlük periyottaki betaları da yer almakta.

Genellikle, betanın l’den düşük olması hissenin piyasa hareketlerine görece az, l’den yüksek olması ise görece fazla tepki verdiğini işaret etmekte.

Hemen hemen her hafta dile getirdiğimiz gibi hazırladığımız tablo ve paylaştığımız hisseler o hafta odaklandığımız konuda çizdiğimiz teorik çerçevenin piyasadaki yani pratikteki karşılığının olup olmadığına dair bir referans niteliği taşıdığını da tekrar hatırlatalım.

EROL GÜRCAN