BIST-100 endeksi 16 Ekim 2019’da test ettiği 93 bin seviyesinden itibaren oluşan yükseliş trendiyle birlikte 22 Ocak 2020’de tarihi zirvesini 124 binin üzerine taşıdı. Böylelikle, endekste, yaklaşık üç aylık dönemde yüzde 34’e yakın (TL bazında) yükseliş görülmüş oldu. Gösterge endeksin ortalama performansı bu seviyedeyken hisse bazında çok daha yüksek seviyelerde yükselişler olduğunu da hatırlatalım. Söz konusu performansa dair bir diğer çarpıcı istatistik de Kasım ayının ilk haftasından bu yana üst üste yükselişin 12’inci haftaya ulaşması.

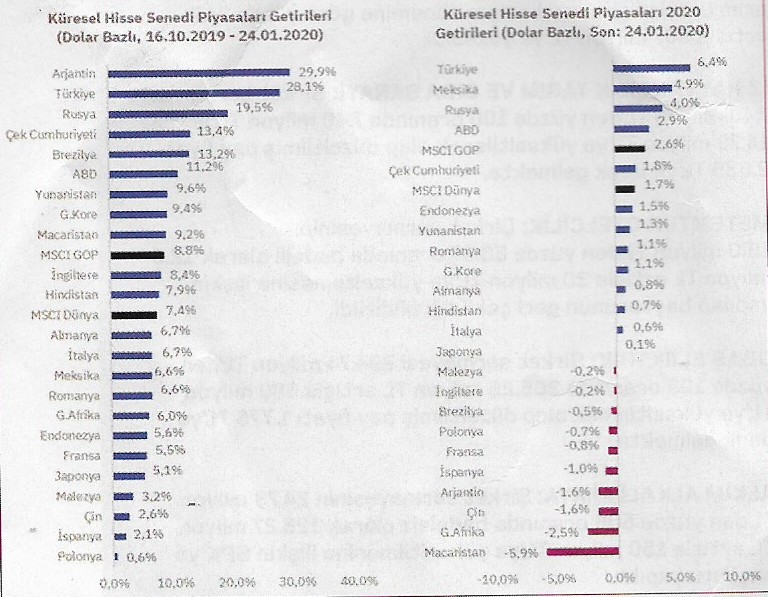

Aşağıda başlıca küresel hisse senedi piyasalarının, hem BIST-100 endeksinde yakın dönemde gözlenen yükseliş trendinin başladığı 16 Ekim’den hem de 2020 yılı başından bu yana, dolar bazlı getirileri karşılaştırmalı olarak yer alıyor.

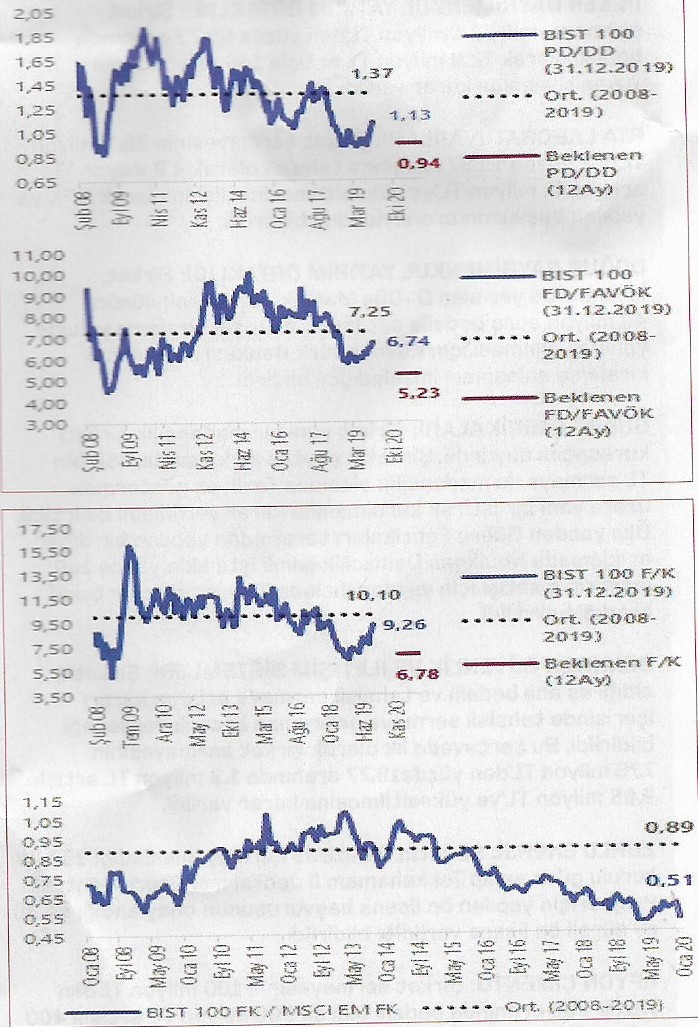

Son üç aylık dönemde ve sene başından bu yana endeksin bir miktar da olsa pozitif ayrışan tarafta olduğunu görüyoruz. Ancak, son yıllarda endeksin neredeyse sürekli emsallerine kıyasla negatif ayrışması nedeniyle BIST-100 endeksinin hâlen hem kendi tarihsel ortalamalarına hem de emsal ülkelere kıyasla önemli bir ıskontoya sahip olmayı sürdürdüğünü de söylemekte fayda var. Aşağıda bu görüşü destekleyen grafikler verilmiştir. Piyasa Değeri/Defter Değeri-PD/DD, Fiyat/Kazanç-F/K, Firma Değeri/Defter Değeri — FD/FAVÖK, MSCI Gelişmekte Olan Piyasalar Endeksi-MSCI EM):

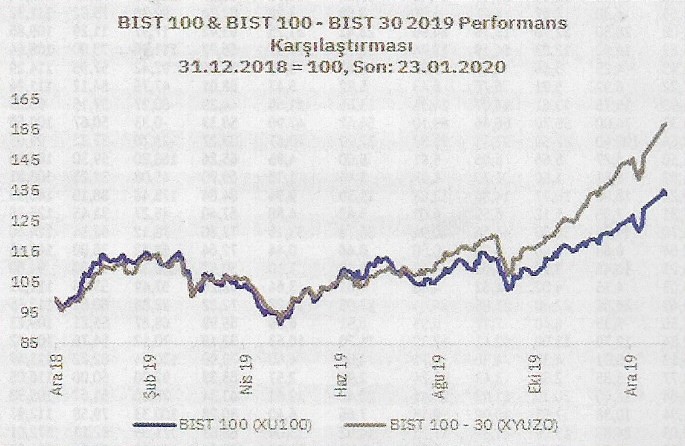

Üstteki grafikte yakın dönemde gözlenen yükselişe ilişkin değinmemizin sağlıklı olacağı bir diğer unsur da söz konusu yükselişte büyük ölçekli hisselerden ziyade, küçük-orta ölçekli hisselerin daha fazla öne çıkmış olması. Zira olası bir düzeltme/ kâr satışı durumunda özellikle görece küçük-orta ölçekli olara nitelencbilccck hisselerdeki aşağı yönlü hareketlerin bir miktar daha sert gerçekleşme riski bulunmakta.

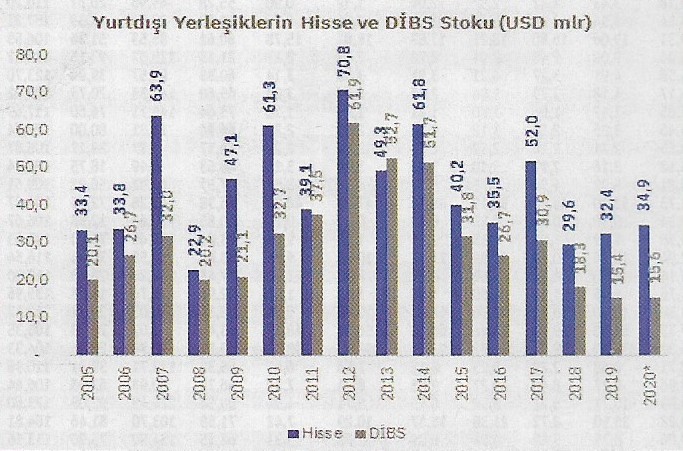

Yakın dönemdeki yükselişte özellikle yerli yatırımcı tarafındaki ilginin öne çıktığını söylemek de mümkün. Bununla birlikte yabancı yatırımcılar da bu yükselişe tamamen kayıtsız kalmamış olsa da, yurtdışı yerleşikler tarafındaki girişlerin henüz jstenen seviyelerde olmadığını söylemek mümkün. Aşağıda yer alan grafikler de bu durum daha net olarak görülmekte.

Bu grafiklerdeki verileri TCMB tarafından yayınlanan haftalık menkul kıymet istatistiklerinden (1 hafta gecikmeli) derledik:

Yurtdışı yerleşiklerin 2005-2012 yılları arasında artış trendinde olan toplam hisse-DlBS stoku; 2013 yılından bu yana ağırlıklı olarak düşüş trendinde. Öyle ki, yakın dönemde endekste gözlenen artışa karşın toplam hisse-DİBS (Devlet İç Borçlanma Senedi – Bono/Tahvil) stoku 2008’den bu yana görülen en düşük seviyelerde kalmayı sürdürüyor.

Yandaki grafikte ise yurtdışı yerleşiklerin 1 Kasım tarihi ile tamamlanan haftadan 17 Ocak tarihi ile tamamlanan haftaya kadar (endeksteki soluksuz yükseliş dönemini kapsayan süreç) olan dönemde hisse senedi piyasasında gerçekleştirdikleri net hareketler görülmekte. Bu süreçte yurtdışı yerleşikler 429 milyon dolar net alım gerçekleştirmiş durumda.

DÜZELTME İHTİMALİ ARTTI

Toparlamak gerekirse; ekim ayı ortalarından bu yana gözlenen yükseliş trendinin görece kısa zamanda ve hızlı gerçekleşmiş olması yakın dönemde olası bir düzeltme/kâr satışı ihtimalini artırmakta diyebiliriz. Söz konusu yükselişin üst üste son 12 haftadır sürmekte olması da bu olasılığı artırmakta. Ancak, küresel piyasalarda yüksek seyreden risk iştahı (her ne kadar Çin’de ortaya çıkan virüs nedeniyle bir miktar sekteye uğramış gibi görünse de), BIST-100 endeksinin hâlen iskontolu seviyelerde işlem görmeye devam etmesi, yurtdışı yerleşiklerin toplam hisse stokunun son küresel krizden bu yana görülen en düşük seviyelere yakın olması, bazı zorluklar devam ediyor olsa da Türkiye ekonomisinin dengelenmeden toparlanma/ büyüme evresine geçiyor olması gibi unsurlar nedeniyle endeksin orta-uzun vade açısından hâlen önemli bir yükseliş potansiyeli taşımayı sürdürdüğünü düşünmekteyiz. Bu nedenle, kısa vadede görülebilecek olası düzeltme hareketi riskini göz önünde bulundurarak, orta-uzun vadeli perspektifle mevcut hisse pozisyonlarının korunması (bir miktar kâr realizasyonu tercih edilse de toplam portföy dağılımı içinde ağırlığının görece yüksek tutulmaya devam edilmesi ve/veya küçük-orta ölçekli hisselerden büyük ölçekli hisselere geçilmesi) ya da olası geri çekilmelerin, seçici olmak kaydıyla, orta-uzun vade açısından alım fırsatı olarak değerlendirilmesi hâlen makul görünmekte.

POZİTİF REVİZELER GELEBİLİR

Son bir not olarak, 31 Ocak Cuma günü uluslararası kredi derecelendirme kuruluşu S&P’nin Türkiye kredi notu gözden geçirmesi bulunduğunu hatırlatalım. S&P, Türkiye’nin uzun vadeli yabancı para cinsinden kredi notunu yatırım yapılabilir seviyenin dört kademe altında B+ notu ve “Durağan” görünüm ile derecelendirmekte. Bu hafta yapması beklenen gözden geçirmede doğrudan bir not artışına kıyasla, not görünümünde durağandan pozitife bir revize gerçekleşme olasılığının daha ağır bastığı söylenebilir. Ancak, Türkiye ekonomisindeki toparlanmanm sürmesi durumunda yıl içinde not ve/veya not görünümünde olumlu revizelerin gelme olasılığını da yüksek gördüğümüzü de ifade edelim. Her ne kadar yatırım yapılabilir not seviyesine erişilmedikçe bir miktar sınırlı kalacak olsa da, olası pozitif revizelerin yatırımcı algısı açısından olumlu etki oluşturacağını söyleyebiliriz.

Erol Gürcan