Uzun dönem için önerilen 32 hisse

Yatırımcıların portföy oluşturabilecekleri 32 hisse

Uzun dönem alınabilecek hisse önerileri.

BORSA İstanbul’da endeks haberi hazırladığımız esnada dolar bazında 14374 seviyelerinde idi . Endeks son bir yıl içinde en yüksek 23620 (30 Mayıs 2018), en düşük (13 Ağustos 2018) sona ermesi, ABD ile ilişkilerin ılımlı şekilde sürmesi ile birlikte Borsa İstanbul’un yeniden cazip hale gelebileceğini düşünüyor. Bu kapsamda BIST-100 için 110.000-120.000 bandının, 1212622 seviyelerini gördü. Yabancıların payı ise yüzde 64’lerde. Endeksin özellikle dolar bazında bu kadar gerilemesi karşısında analistler uzun vadeli düşünenler için tam alım zamanı olduğunu söylüyor. Borsadaki sıkışıklık, ABD-Türkiye ilişkileri özelinde S-400 ve F35, Ortadoğu, Doğu Akdeniz riskleri ve uzayan seçim dönemine bağlanıyor.

Ancak uzmanlar özellikle Haziran ayı sonrasında İstanbul seçimlerinin ay sonrası hedef fiyat bölgesi olarak öne çıkacağını söylüyor, ancak daha kısa vadede 93.000-95.000 bandının izlenmesini öneriyorlar. Özellikle uzun vadeli bakış açısına sahip olan ve temettü arayan yatırımcılar için uzun yıllardır görülmeyen seviyelerde olduğumuza dikkat çekiliyor. Hisse seçiminde ise yatırımcıların uzun vadeli düşünmeleri, temeli güçlü, büyüyen, pazarında lider ya da en önemli ikinci oyuncu olan, ihracat yeteneği güçlü ve değerlemesi ucuz olan büyük şirketleri tercih etmeleri öneriliyor. Bu kapsamda da yatırımcıların risk algılarına göre portföylerinin minimum yüzde 25’ini borsaya ayırabileceği söyleniyor ve 32 hisseye dikkat çekiliyor.

“DOLAR BAZINDA ÇOK CAZİP”

BIST-100 endeksi bu yıl içinde 2.0 dolar seviyelerine kadar yükselse de son satışta dolar bazında 1.38 seviyelerini test ettiğini belirten Vakıf Yatırım Yatırım Danışmanlığı ve Bireysel Portföy Yönetimi Müdürü Altan Aydın, “Geçen yıl Ağustos ayında 1.28 dolar seviyelerini gören endekste, 2008 krizinde görülen en düşük seviye 1.20 dolar olmuştu. Bu açıdan bakıldığında dolar bazında oldukça cazip seviyelere geldiğimizi belirtmekte fayda var. Bir istatistik vermek gerekirse son 15 senede BIST-100 endeksi 1.4 dolar seviyesinin altında hiç aylık kapanış yapamadı. Yani altını test etse de yukarı döndü” diyor.

Piyasada sıklıkla takip edilen, yabancı yatırımcıların Borsa İstanbul hisselerindeki payının da yüzde 64 civarında seyrettiğini hatırlatan Aydın, ancak bu rakamın da yabancı yatırımcıların ellerindeki hisselerin toplam piyasa değerine göre oranını gösterdiğinin altını çiziyor. Dolayısıyla hisse satılsa bile, ellerindeki hisselerin değeri yükseldiğinde oranın daha yüksek kaldığını hatırlatıyor. Bu nedenle söz konusu verinin çok sağlıklı olmadığını, bu veri yerine yabancı yatırımcıların ellerindeki hisse adedi karşılaştırılırsa daha anlamlı bir sonuç çıkacağını söylüyor. Bu çerçevede adetsel bazda yabancı oranı yüzde 40.9 iken geçen yılın aynı döneminde bu oranın yüzde 43.9, tarihi dü-.şük seviyenin ise yüzde 40.7 olduğunun altını çiziyor.

“2019’UN EN UCUZ ENDEKSİ”

Yerli ve yabancı yatırımcıların, 2019 yılının en çok düşen ve 12 aylık tahminlere göre en ucuz endeksi olan BIST-100 için hala çekingen davrandıklarını da dile getiren Aydın bu çekingenliğin sebeplerine değinerek şu açıklamayı yapıyor:

“Özellikle değerleme çarpanları bazında bakıldığında hem kendi tarihsel ortalamalarına, hem de benzerlerine göre aşırı ucuz seviyeye gelen Borsa İstanbul için maalesef kısa vadede bir hikaye yok. Dolayısıyla bu ucuz bölgede bir süre daha kalma riski nedeniyle henüz alım yapılmadığım düşünüyoruz. Ekonomik veriler açısından son aylarda hafif bir toparlanma görsek de hem enflasyon tarafı, hem büyüme, hem de bütçe verileri henüz çok güçlü değil. Özellikle kurun yüksek düzeyde kalması, Haziran ayından itibaren düşüş sürecine girmesi beklenen enflasyonu bir süre daha yüksek tutabilir. Bu da TCMB’nin faiz indirimlerini ertelemesine sebep olabilir. Büyüme tarafında ise ilk çeyrek sonrasında yavaş yavaş toparlanma görmeyi bekliyoruz. Ekonomik verilerin dışında, ABD ile ilişkiler, iç siyasi gündem ve yurtdışında ara ara su yüzüne çıkan kriz beklentileri de yatırımcı-ların Borsa İstanbul’dan uzak durmasına sebep oluyor. Özellikle CDS’lerin seyrettiği seviyeler, Türkiye için risk fiyatlama-sınm yüksek olduğunu gösteriyor.”

BIST-100’de son bir yıl içinde dolar bazında en fazla gerileyen ilk 30 hisse…

HEDEF 110.000-120.000 BANDI

Aydın, ancak özellikle Haziran ayına giriyor olmamız nedeniyle ekonomik verilerin toparlanma beklentisinin fiyatlanmaya başlayabileceğini düşünüyor. Özellikle yabancı yatırımcı açısından ABD ile yaşanan S-400/F-35 çerçevesindeki görüşmelerin netleşmesi gerektiğini dile getirerek; yabancı yatırımcıların sıklıkla bu gelişmelerin risk oluşturduğundan bahsettiğini hatırlatıyor. Haziran ayı sonrasında İstanbul seçimlerinin sona ermesi, ABD ile ilişkilerin ılımlı şekilde sürmesi ile birlikte Borsa İstanbul’un yeniden cazip hale gelebileceğini düşünüyor. Bu durumda BIST-100 için 110.000-120.000 bandının, 12 ay sonrası hedef fiyat bölgesi olarak öne çıkacağını, ancak daha kısa vadede 93.000-95.000 bandının izlenmesini öneriyor.

Aydın, risklerde bir azalma olması halinde yabancı yatırımcılarında paylarında 3-4 puanlık yükselişler görülebileceğini; ancak özellikle piyasa değer ve adet oranlarını beraber takip etmek gerektiğinin de altını çiziyor.

“POTANSİYEL YÜZDE 30”

Borsa İstanbul hisselerinin değerleme bazında gerçekten çok ucuz seviyelerde bulunduğunu vurgulayan Aydın, yatırımcılara şu önerilerde bulunuyor: “Kısa vadede riskler bir müddet daha masada kalabilir bu nedenle risk algısı düşük yatırımcılar bir süre daha beklemeli. Öte yandan uzun vadeli bakış açısına sahip olan ve temettü arayan yatırımcılar için çok uzun yıllardır görülmeyen seviyelerde olduğumuzu da belirtmekte fayda var. 12 ay sonrası çarpanlara göre BIST-100 hisseleri 5.3 F/K ve 4.8 FD/FVAÖK seviyelerinde işlem görmekte ki bu çarpanlar en son 2009 yılında görüldü. Kendi ortalamalarından da ciddi şekilde uzaklaşan şirketlerin 12 ay sonrası hedef fiyatlarıyla belirlenen BIST-100 hedefi de 120.000 civarında ve yüzde 30’un üzerinde potansiyel sunmakta. Bu açıdan bakıldığında özellikle altı ay ve sonrası vadeler için Türk hisse senetleri cazip.”

Bu koşullarda portföylerin yüzde 30’unun hisse senedine ayrılabileceğini belirten Aydın, sektörel bazda ise havacılık, gıda perakendesi ve telekomünikasyon sektörünün ön plana çıkabileceğini düşünüyor. Risklerin azalmasıyla bankacılık sektörünün de harekete öncülük edebileceğini dile getiren Aydın, uzun vade için Akbank, Garanti Bankası, îş Bankası, Yapı Kredi, TSKB, Anadolu Cam, Soda Sanayi, Ereğli Demir Çelik, Torunlar GMYO, TAV Havalimanları, Türk Hava Yolları, Pegasus Havayolları, Bizim Toptan, Koç Holding, Kardemir D, Sabancı Holding ve Tofaş Otomobil hisselerini öneriyor.

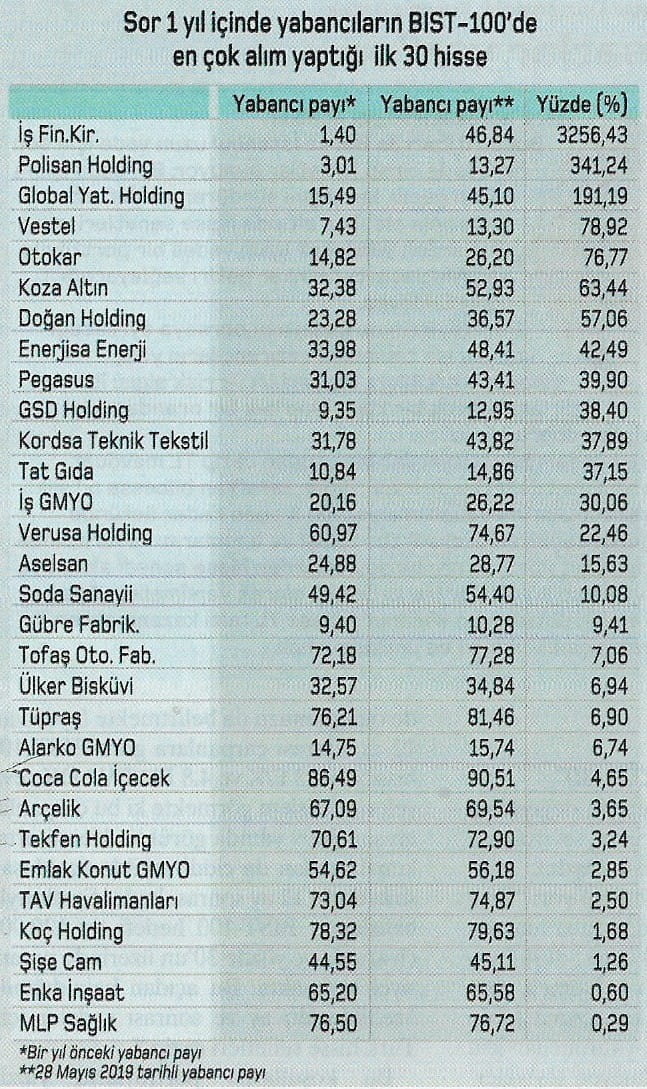

Sor 1 yıl içinde yabancıların BIST-100’de en çok alım yaptığı ilk 30 hisse

“PORTFÖYÜN YÜZDE 30’U…”

Gedik Yatırım Araştırma Müdürü Ali Kerim Akkoyunlu ise, seçim döneminin atlatılamamış olması, uzayan seçim dönemi ile ekonomideki normalleşmenin de gecikmesi, yeterli derecede güçlü bir reform paketinin açıklanmamış olması ve uluslararası özellikle ABD ile ilişkilerin stabil olarak devam etmemesi nedeniyle endeksin bu kadar gerilemesine rağmen yabancı yatırımcıların alım yapmadığını söylüyor. İçinde bulunduğumuz konjonktür içerisinde BIST-100’de beklediği en yüksek seviyenin 110.000 olduğunu belirten Akkoyunlu, belirsizlik sürecinin sona ermesi ve güçlü bir reform paketi hazırlanması halinde yabancının ilgisini yeniden Türk varlıklarına çekebileceğini düşünüyor. Daha önce de tecrübe ettiğimiz gibi nakit akımları süratli hareket etmekte ve kanımızca bu süreç 2-3 ay içerisinde gerçekleşebilir diyerek, “Yukarıda bahsedilen durum gerçekleştiğinde yabancı payı seviyemiz geçtiğimiz senelerde olduğu gibi yüzde 70-75 seviyelerine ulaşabilir. Mevcut koşullarda da portföyün yüzde 30’u hisse senedine ayrılabilir. Bu noktada da önemli olan seçilecek sektörden bağımsız temel analizin doğru yapılması ve yatırımların buna göre şekillenmesi” diyor.

Yatırım kararlarında sabırlı olunmasının ve uzun vadeli perspektifle hareket edilmesinin yerinde olacağını hatırlatan Akkoyunlu, düşecek olası risk primi ile birlikte değerlemeleri faize fazla değişkenlik gösteren bankacılık sektörünün bu durumdan en karlı çıkacak sektör olacağının altını çiziyor. Ayrıca satışları ithal ürünlere endeksli sektörlerin de (bilişim/ bilgisayar) ekonominin normalleşmesinden yararlanacağını belirterek, uzun vade için Akbank, Migros, Tofaş Otomobil, Petkim, Yapı Kredi, Otokar, Türk Te-lekom, Tekfen Holding ve Aksa Akrilik hisselerini öneriyor.

“UCUZLUK SÜREBİLİR”

Borsada şu anda yabancıların payının yüzde 64.14 olduğunu (bir yıl önce yüzde 64.84) hatırlatan GCM Yatırım Ekonomisti Enver Erkan, bugün itibarıyla endeksin dolar bazında değerinin 14374 olduğuna dikkat çekiyor, (son bir yıl içinde en yüksek 23620 (30 Mayıs 2018), son bir yıl içinde en düşük (13 Ağustos 2018) 12622). Erkan, endeksin bu kadar gerilemesine ve hisse değerlerinin düşmesine rağmen yabancı yatırımcıların, varlık fiyatlarının düşmesine neden olan argümanlarda herhangi bir pozitif gelişme bulunmaması nedeni ile alım yapmadıklarını söylüyor.

Risk algısında söz konusu argümanların, ABD-Türkiye ilişkileri özelinde S-400, F-35, Ortadoğu, Doğu Akdeniz risk unsurlarından oluştuğunu hatırlatan Erkan, bu nedenle yabancı yatırımcıların çok uzun süreden beri devam eden ucuzluk illüzyonuna kapılmadığını belirtiyor. Erkan’a göre bu risk faktörleri çözüme yaklaştığında veya ortadan kalktığında ucuzluk dinamiği fiyat hareketini tetikleyecek ve yabancı yatırımcılar getiri güdüsünden dolayı tekrar Türk varlıklarına dahil olacak. Bu faktörlerin ortadan kalkması halinde Borsa İstanbul’da yukarı yönlü hareketin ivme kazanabileceğine işaret eden Erkan şu değerlendirmeyi yapıyor: “İlk etapta 200 haftalık basit hareketli ortalama 91300 seviyesi majör trend değişimine işaret ettiğinden yukarı yönlü hareket bu seviyeden sonra 95 bin seviyesine kadar devam edebilir. Fakat endeksin eski günlerine dönmesi ve pozitif algının bir etap daha düzelmesi için 100 bin seviyesinin kalıcı olarak geçilmesi gerekmektedir. Daha sonrasında endeksin ilave haber akışına bağlı olarak daha fazla yukarı yönlü hareket edip etmeycceği netleşecektir. Bu seviyelere, risk faktörleri ne zaman devreden çıkarsa o zaman ulaşılır. Yabancı payı da buna bağlı olarak artabilir.”

Parçalı hisse senedi yatırımının uzun vadede getiri açısından cazip olabileceğini ifade eden Erkan, bu kapsamda portföylerin yüzde 25’nin borsaya ayrılabileceğini söylüyor.

“BANKALAR, PETROKİMYA”

Erkan, uzun vadeli düşünen gerçek yatırımcılar içinse sektörel bazda şu önerilerde bulunuyor: “Bankalar açısından ucuzluk konsepti uzun vadeli yatırımcı açısından cazip olabilir. Ancak bankalar konusunda, kredilerde dipten dönüş sinyallerini daha net almamız gerektiğini düşünüyoruz. Kamu bankalarının yeniden sermayelendirmesine ve sorunlu kredilerin banka bilanço yapılarından ayrıştırılmasma ilişkin Hazine ve Maliye Bakanı Berat Albayrak’m açıkladığı yapısal dönüşüm programı adımlarının etkilerini de ilerleyen çeyreklerde göreceğiz. Sanayi tarafına daha olumlu bakıyoruz; petrokimya ve demir çelik halen operasyonel anlamda beğendiğimiz sektörler. Otomotivi iç pazarda zayıf görmeye devam etsek de, ihracat yapan şirketler olumlu ayrışabilir. Otomotiv sektöründe şirket bazında ayrışmalar olacaktır. Finansal yapı olarak güvenli bulduğumuz cam sektörü ve Şişecam Grup şirketlerini de, kur hareketinden dolayı, uzun dönem için öne çıkartmayı tercih ediyoruz.” Erkan, yatırımcılara mevcut koşularda oluşturulacak bir portföyde uzun vade için Akbank, Garanti Bankası, Tüpraş, BİM Mağazaları, Turkcell, Koç Holding, Türk Hava Yolları, Sabancı Holding, Aselsan ve Tekfen Holding hisselerini öneriyor.

“TOPARLANMA İKİNCİ YARIDA”

Integral Yatırım Araştırma Direktörü Tuncay Turşucu da normal şartlarda mevcut risk algılamalarında düzelmeler olması durumunda borsada yılın ikinci yarısında toparlanma beklenebileceğini düşünüyor. Ekonomik ve bilanço sonuçları bazında fiyatlamaların yapıldığını belirten Turşucu, bununla birlikte jeopolitik ve uluslararası ilişkilere yönelik risk algılamalarının büyük ölçüde fiyatlara yansıtıldığını söylüyor. Ancak net ve kalıcı bir toparlanma için ABD ile S-400 füze konusunun ılımlı bir şekilde çözüme kavuşturulması, enflasyonda piyasaları ikna edici kalıcı düşüşlerin oluşması ve dolar kurunda stabil seyirlerin oluşması gerektiğini hatırlatıyor. Uzun zamandır dolar alımı yapan yurtiçi yerleşiklerin dolari-zasyondan çıkmaya başlayarak döviz satışları gerçekleştirmesinin; normalleşmenin somut bir işareti olabileceğini ifade ediyor. Bunun yanında sanayi üretimi, enflasyon gibi verilerde oluşabilecek dikkat çekici iyileşmelerin de yardımcı faktörler olacağını hatırlatıyor.

“1-2 AY İÇİN UCUZ DEĞİL”

1-2 ay için düşünülüyorsa borsanın ucuz olmadığına özellikle dikkat çeken Turşucu, 1-2 yıl için düşünülüyorsa bor-sanın ucuz olduğunu söylüyor. En az bir yıl hatta iki yıl olarak düşünülürse bor-sadaki fiyatların oldukça cazip getiri fırsatları sunduğunu dile getiren Turşucu, “Uzun vade için yatırıma uygun fiyatlar var. Alınabilir. Ancak kısa vade için bu düşünce geçerli değil. Portföyün ne kadarının borsaya ayrılacağı yatırımcıların risk algısına bağlı olarak değişir. Risk sever ve uzun vadeli yatırımcıysanız yüzde 100’ünü bile ayırırsınız. Kısa vadede ise yüzde 20 hisse makul görünüyor. Normalleşme sinyalleri ile birlikte de hisse oranı kademeli olarak artırılabilir” diyor. Bu kapsamda yatırımcıların uzun vadeli düşünmelerini, temeli güçlü, büyüyen, pazarında lider ya da en önemli ikinci oyuncu olan, ihracat yeteneği güçlü ve değerlemesi ucuz olan büyük şirketlerin tercih edilmesini öneren Turşucu, kısa vadeli dalgalanmalardan etkilenmemek için uzun vadeyi düşünmenin yatırımcıların yararına olacağını vurguluyor. Turşucu, mevcut koşularda oluşturulacak bir portföyde uzun vade için Kordsa, Tekfen Holding, Petkinı, Tofaş Otomobil, Türk Traktör, Hektaş, Trakya Cam, Anadolu Cam, Ereğli Demir Çelik ve Brisa hisselerini öneriyor.

Altan AYDIN / Vakıf Yatırım Yatırım Danışmanlığı ve Bireysel Portföy Yönetimi Müdürü

“Pegasus’un operasyonel verimliliği iyileşir”

PEGASUS HAVAYOLLARI: Şirketin “3Cprogramı’’ kapsamında birim giderler, nakit yönetimi ve kapasiteyi iyileştirme odaklı aldığı aksiyonların ve yan gelirlerin payında yaşanan artışın, operasyonel kârlılığını desteklemeye devam edeceğini tahmin ediyoruz. Önümüzdeki dönemde filosunu tamamen Airbus’a dönüştürmeyi hedefleyen şirketin, tek tip uçak filosuna dönüşüm ile operasyonel verimlilikte iyileşme kaydetmesini bekliyoruz.

Bu noktada en önemli katkının ise bu yıldan itibaren filoya dâhil olmaya başlayacak A321 neo tipi uçaklarla sağlanacağını düşünüyoruz. Şehir merkezine yakınlığı nedeniyle Sabiha Gökçen Havalimanının önümüzdeki dönemde artmasını beklediğimiz cazibesinin Pegasus Havayolları’na da olumlu katkıda bulunacağını tahmin ediyoruz. Şirket hisselerinde 38 TL hedef fiyat öngörüyoruz.

BİZİM TOPTAN: Şirket çok kanallı satış stratejisinin desteğiyle artan müşteri sayısına ve riski dağıtan iş modeline sahip. Kârlı segmentler lehine iyileşen müşteri ve ürün çeşitliliği dikkat çekiyor. Bizim Toptan hisselerini iş ortaklığı, mal tedarik sisteminin (SEÇ marketler) konsolide fınansallara artan katkısı ve kur riskine karşı dirençli mali yapısı sebebiyle beğeniyoruz. Şirket hisselerinde yüzde 72 yükseliş potansiyeli ile 12 aylık dönemde 11.20 TL hedef fiyat öngörüyoruz.

EREGLİ DEMİR ÇELİK: Şirketin ilk çeyrekte operasyonel performansı beklentileri aşarken, bu performans efektif vergi oranındaki artışa bağlı net kara yansımadı. Bununla birlikte, ürün fiyatlarında gözlenen baskı, önümüzdeki çeyreklerde de şirketin performansı açısından yakından izlenmeye devam edecektir. Şirket gelirlerinin tamamının dolar bazlı, giderlerinin ise kısmen TL bazlı olması, yüksek net nakit pozisyonu ve temettü verimi ile yurtdışı benzerlerine kıyasla yüzde 40’ın üzerinde iskontolu işlem görmesi sebebiyle beğeniyoruz. Ereğli hisselerinde yüzde 40 yükselme potansiyeli i ile 10.18 TL hedef fiyat öngörüyoruz.

Enver ERKAN / GCM Yatırım Ekonomisti

“Turkcell, 2019 beklentilerini güncelledi”

TURKCELL: 2019 ilk çeyreğinde genel anlamda satış gelirlerinde yüzde 19’luk bir artış yaşandı. Güçlü bir şekilde artan mobil data kullanımı [Mart ayında 7.8GB’ye varan 4.5G kullanıcısı data tüketimi), lÇ19’da yüzde 19.6 like-for-like ARPU büyümesi ve dijital servisler gelirleri (178 milyon indirme) FAVÖK’ün (faiz, vergi ve amortisman öncesi kar) çift haneli artış göstermesinde etkili oldu. Fizy, Dergilik, Turkcell TV Plus ve lifebox gibi yurtiçinde yoğun kullanılan dijital servisler de pozitif katkı vermeye devam etmekte. 1Ç19 döneminde şirketin mobil abone sayısı 33.7 milyon olarak gerçekleşti.

Yine çeyreklik dönemde ön ödemeli hatlarda 73 binlik net abone kazanımı söz konusu olurken, faturalı abonelerde 155 binlik azalış oldu. Faturalı abone sayısının, toplam mobil abone sayısına oranı yüzde 55.4 olarak açıklandı.

Şirket 1Ç19 döneminde 5 milyar 433 milyon TL satış geliri elde ederken, dönem karı da yıllık bazda büyüme gösterdi. Birinci çeyreğin karı 1 milyar 225 milyon TL seviyesinde gerçekleşirken, birinci çeyrekte 1 milyar 197 milyon TL Jkar etmesi beklenmekteydi, bizim beklentimiz de 1 milyar 60 milyon TL seviyesindeydi. Dolayısıyla birinci çeyrek verileri beklentilerin üzerinde gerçekleşti. Grup FAVÖK’ü 2.28 milyar TL, FAVÖK marjı yüzde 40.2 oldu. Bu arada Turkcell’in beklentilerin üzerinde net kar açıklamasında Fintur hisselerinin Sonera Holding’e devredilmesinden elde edilen bir seferlik gelir de etkili oldu. Şirket 2019 yılına dair beklentilerinde de güncellemeye gitti. Turkcell 2019 yılında yüzde 16-18 gelir büyümesi hedefini yüzdel7-19 olarak güncelledi. FAVÖK marjı beklentisi yüzde 37-40 aralığından yüzde 38-40’a yukarı yönlü revize edildi. Operasyonel yatırımların gelire oranı beklentisi ise yüzdel6-18 aralığında bırakıldı. Şirket 2019’da 5G’de de ihale değil, görevlendirme bekliyor. Turkcell hisselerin de yüzde 24 yükseliş potansiyel ile 14.30 TL hedef fiyat öngörüyoruz.

AKBANK: Bankanın takipteki krediler rasyosu, yavaşlayan kredi büyümesinin ve artan faizlerin de etkisiyle birinci çeyrekte yüzde 4.4 olarak gerçekleşti. Net ücret ve komisyon gelirleri ile beklenti üzerinde ticari kar elde edilmesi bankanın karlılığını desteklese de, net dönem karı geçen yılın aynı dönemine göre yüzde 17 azaldı. Banka kredilerde yıllık bazda yüzde 5 küçülme yaşarken, bir önceki çeyreğe göre TL bazlı krediler yüzde 5 oranında artış gösterdi. 20191Ç döneminde aktifler 386 milyar 9 milyon TL seviyesine ulaştı. Geçen yılın aynı dönemine kıyasla mevduatları da yüzde 7 artarak 228 milyar 80 milyon TL oldu. Toplam mevduatlar tarafında TL mevduatlarda gerileme, döviz mevduatında ise artış gözlenmekte.

Banka, bu dönemde 1 milyar 413 milyon TL net konsolide kar elde etti. Bu kar piyasa beklentisi olan 1 milyar 340 milyon TL’nin ve bizim beklentimiz 1 milyar 360 milyon TL’nin üzerinde gerçekleşti. Banka 214 milyar TL’si nakdi kredi olmak üzere ekonomimize toplam 270 milyar TL kredi desteği sağladı. Bankanın sermaye yeterlilik oranı da yüzde 16.2’ye geriledi. Yıllık bazda yüzde 64 oranında daralan enflasyona endeksli menkul değer getirisi karı baskılayıcı etkiye neden olmuştur. Yılın ilk çeyreği bankaların işlettikleri faiz oranlarında / meydana gelen hafif düşüşe rağmen, net faiz gelirlerinde daralma görülmekte. Net ücret ve komisyonlardaki güçlü artış eğilimi ise devam etmekte. Bu dönemde bankanın öz / sermaye karlılığı yüzde 12.4, aktif karlılığı yüzde 1.7 oldu. Serbest karşılıklar arındırıldığı zaman da bankanın öz sermaye karlılığı yüzde 13.2 olmakta. Akbank hisselerinde yüzde 17 yükselme potansiyel ile 7 TL hedef fiyat öngörüyoruz.

KOÇ HOLDİNG: 1Ç19 döneminde holdingin dayanıklı tüketim sektöründe yer alan şirketlerinin mali performansa olumlu katkı verdiğini, enerji ve otomotiv kollarının ise holdingin genel net karına negatif yönde etki ettiğini görmekteyiz. Holding 1Ç19 dönemi net karını 779 milyon TL olarak açıkladı. Dönemsel net karı piyasanın (835 milyon TL) tahmininin altında, bizim ise 780 milyon TL olan tahminimize paralel olarak gerçekleşti. BIST-100 içerisindeki en iyi risk çeşitlendirmesine sahip olan Koç Holding hisseleri, makro türbülanslara karşı dayanıklı. Bu nedenle piyasanın olumlu ya da olumsuz yönde seyretmesinde de getiri sağlamasını temin ediyor. Ayrıca ihracat yapan oto ve dayanıklı tüketim malı sektörlerinden de FX bazlı gelir elde edilmekte. Holdingin konsolide karında enerji grubu yüzde 25, otomotiv yüzde 29, fınans sektörü ise yüzde 38 oranında paya sahip. Enerji grubunda yıl genelinde yüksek kapasite kullanımı operasyonel anlamda olumlu olurken; petrol fiyat farklarının daralması, artan doğal gaz fiyatları, RUP bakım onarım çalışmaları ve artan finansal giderler kara olumsuz etkide bulunmuş.

Otomotiv de halen yüksek ihracat hacminden istifade etmekte ve döviz girdisi sağlamakta. Güçlü yurtdışı gelirleri ve ihracat kontratları ile etkin gider yönetimi otomotiv grubunun artıları. Kur ve faiz artışından dolayı daralan iç pazar önemli bir olumsuzluk olmakla beraber, artan finansal giderler de karlılığı olumsuz etkilemiş. Arçelik’in de bulunduğu dayanıklı tüketim grubunda ise, güçlü yurtdışı gelirleri ve fiyatlama odağı, daralan pazara rağmen yurtiçi satış hacmindeki artış ve bir defaya mahsus kur farkı ile türev kazancı gibi unsurlar karlılığa olumlu etkide bulunmuş. Holdingin finans kolu olan Yapı Kredi’nin de bankacılık faaliyetlerinden elde edilen gelirler bakımından karlılık konusunda başarılı olduğu görülmekle beraber, beklenenden olumsuz makroekonomik ortam ve faizlere etkisi bankacılık sektörünü genel olarak olumsuz etkilemiş. Artan TL maliyetleri ve kredi mekanizmasındaki yavaşlama bankacılık sektörünün ortak olumsuz noktası olarak ön plana çıkmış. Ancak Yapı Kredi’nin bankacılık sektörünün genel sıkıntıları düşünüldüğü zaman, 1Ç19 döneminde kendi sektöründe pozitif yönde ayrıştığını söylemek mümkün. Koç Holding hisselerin de yüzde 23 yükseliş potansiyel ile 19.70 TL hedef fiyat öngörüyoruz.

Ali Kerim AKKOYUNLU / Gedik Yatırım Araştırma Müdürü

“Tofaş Oto alım fırsatı sunuyor”

TOFAŞ OTO: Şirketin 2019 finansal sonuçlarının zayıf olacağını, fakat bu durumun alım fırsatı olarak değerlendirilebileceğini düşünmekteyiz.

2019 yılında gerek iç pazarda, gerekse şirketin ihracat pazarlarında daralma bekliyoruz. Nitekim şirketin satışlarının yıllık yüzde 16 gerileme ile 265.000 adet olarak gerçekleşeceğini tahmin ediyoruz. Yılın ilk yarısında talebin göreceli olarak daha zayıf olacağını, ikinci yarıda ise gerek enflasyonda, gerekse faizlerde bir miktar gerileme olabileceği varsayımımıza dayanarak; talepte bir miktar toparlanma olabileceğini düşünüyoruz. Yakın vadeli zayıf faaliyet performansı beklentimize karşın, şirket düzenli olarak pozitif ekonomik katma değer yaratmakta. Öz sermaye karlılığı da, öz sermaye maliyetinin en az 10 puan üzerinde. Orta ve uzun vadeli beklentilerimizin pozitif olduğu şirket hisseleriyle ilgili, bilanço bazlı geri çekilmelerin alım fırsatı olarak değerlendirilebileceğini düşünmekteyiz. Şirket hisselerinde yüzde 35 yükselme potansiyeli ile 22.40 TL hedef fiyat öngörüyoruz.

AKSA AKRİLİK: Şirketin kapasite kullanımı geçtiğimiz yılın ikinci yarısında yüzde 60 seviyelerine geriledikten sonra tekrar yüzde 89’lara ulaşmış bulunuyor. Kapasite kullanımındaki bu artış şirketin karlılığını da destekliyor. Şirketin FAVÖK’ü 2019’un ilk çeyreğinde yüzde 21 yıllık artışla 139 milyon TL seviyesine ulaştı. Kapasite kullanımının bu seviyelerde devam etmesi ile Aksa Akrilik’in yılsonunda 644 milyon TL civarında bir FAVÖK yaratması beklenebilir.

Şirketin açık pozisyonunun ise ilk çeyrekte 119 milyon TL seviyesine gerilemiş olması kur dalgalanmalarına karşı riskini bir miktar sınırlamakta. İştiraki Dovvaksa ile komposit alanında büyüme potansiyeline de sahip olan şirketin görece cazip seviyelerde işlem gördüğü söylenebilir. Aksa Akrilik cari piyasa fiyatları ile (2019T) 3.5 FD/FAVÖK ile işlem görüyor. Şirket hisselerinde yüzde 38 yükselme potansiyeli ile 11.90 TL hedef fiyat öngörüyoruz.

OTOKAR: 2018 dördüncü çeyreğinde başlamış olan BAE zırhlı araç teslimatları satışlara olumlu yansıdı. Şirketin döviz bazında gelirler ile oldukça güçlü bir yıl geçirmesini bekliyoruz. Otokar BAE menşeli bir şirket ile birlikte, BAE ordusu için toplam bedeli 661 milyon dolar ve 400 adetlik 8×8 zırhlı araç teslimi için altı yıllık sözleşme imzalamıştı. Otokar’a döviz IrnUl girdisi sağlayacak bu işbirliğinin şirkete bölgede yeni fırsatlar da yaratacağını, dolayısıyla uzun vadeli kar ve nakit akışı potansiyelini destekleyeceğini düşünüyoruz. Sonuç olarak, 2019 yılsonu itibarı ile şirketin 350 milyon FAVÖK ve 300 milyon net kar yaratacağını tahmin ediyoruz. Şirket hisselerinde yüzde 29 yükselme potansiyeli ile 133 TL hedef fiyat öngörüyoruz.

Metin AYIŞIK / Gedik Yatırım Yönetim Kurulu Üyesi ve Genel Müdürü

“Uzun vade için kesinlikle hisse alınmalı”

Borsada kısa ve orta vadede oynaklığın yüksek kalmaya devam etmesi muhtemel. Ancak, Haziran ayı sonlarında seçim döneminin geride kalması, ikinci yarıya ilişkin iyimser beklentilerin en önemli gerekçeleri arasında gösterilebilir.

Birçok olumsuzluğun hâlihazırda fiyatlara ciddi ölçüde yansımış olması ve risk fıyatlamasına yönelik sürecin uzamış olması da olası bir toparlanma, tepki alımı hareketinin hem gerçekleşme olasılığını, hem de bu tarz bir hareketin hızını artırıcı potansiyel oluşturuyor.

Ayrıca, mevcut durumda hisse senedi değerlemelerinin uzun vade açısından son derece cazip olmasını da dikkate alarak, borsada kademeli normalleşme bekliyoruz.

Bu kapsamda normalleşme sinyallerini görebilmek için kanımızca takip edilmesi gereken belli başlı iki husus var. Bunlar öncelikle ABD bazlı uluslararası ilişkiler ve İstanbul seçimlerinin sonuçlanması akabinde hükümetin atacağı yapısal reform adımları olacaktır. Dolayısıyla yılın ikinci yarısında biraz daha belirginleşme olsa da toparlanma yılın son çeyreğinde olabilir.

Bu arada alternatif piyasaların cazibesine rağmen kesinlikle uzun vade için hisse alınmalı. Çünkü alternatif piyasaların cazibesine rağmen BIST-100 endeksi gelişmekte olan piyasalara göre tarihi F/K iskontosu olan yüzde 50 seviyesinde işlem görüyor. Bu durumu şirket bazında yaptığımız değerlemelerle de teyit edebiliyoruz. Siyasi ve ekonomik birçok olumsuzluk fiyatları geriletti ve yatırımcıları bu seviyelere rağmen beklemeye sevk etti. Son dönemde ayrıca gelişmekte olan ülkeler arasında da negatif yönde ayrışarak değerlemelerde düşük kalındı. Halihazırda model portföyümüzdeki hisse senedi ağırlığımız yüzde 30. Zira kısa vadede Türk varlıklarındaki oynaklık devam edebilir. Ancak, yukarıda da bahsettiğimiz gibi hisse senetleri oldukça ‘ıskontolu seviyelerde işlem gördüğünden olası normalleşme sinyallerini yakından takip ediyoruz.

Bu kapsamda yatırımcılar öncelikle yerel ve global konjonktürden dolayı para piyasalarının sadece Türkiye’de değil, uluslararası anlamda da volatil olduğunun bilincinde olmalı. Buradan hareketle, söz konusu yüksek oynaklık nedeni ile paniğe kapılmamalarını öneriyoruz. Belirsizlik ve risk fıyatlamasının öne çıktığı bu tarz dönemlerde, kısa vadeli ve sık alım-satım yapmak çok daha yüksek riske maruz kalmak anlamına geliyor. Ancak, piyasadaki olumsuz havanın beraberinde birçok hisse senedi için orta-uzun vade açısından fırsatları da barındırdığını unutmamak gerekir. Diğer bir ifadeyle, bu tarz dönemlerde kısa vadede ek getiri arayışına girmektense, mevcut portföy büyüklüğünü koruyabilmek ve orta-uzun vadeli fırsatlara yönelik pozisyon arayışına girmek çok daha sağlıklı olur. Bu kapsamda önemli olan seçilecek yatırım aracından bağımsız, temel analizin doğru yapılması ve yatırımların buna göre şekillenmesi gerekir. Ayrıca olası yatırım kararlarında sabırlı olunmasını veya uzun vadeli perspektifle hareket edilmesinin yerinde olacağını düşünüyoruz.

Dr. Berra DOGANER / Doğaner Finansal Danışmanlık Kurucu Ortak

“Çok cazip fırsatlar var”

Borsadaki tüm hisse senetlerinin fiyat seyrini gösteren XUTUM endeksi son 12 ay içinde 107.273 ile zirveyi gördükten sonra içinde bulunduğumuz dönemde 84.632 ile dibi gördü. Halen de dip seviyelerine çok yakın seyrediyor.

TL ve dolar bazında yaşanan çok önemli düşüşün akabinde pek çok hisse cazip fiyat seviyelerine inip yatırım fırsatı sunuyor. Öte yandan finansal piyasaları ve borsayı baskılayan uluslararası politika sorunları olmakla birlikte 23 Haziran seçimlerinin akabinde olağanüstü iç, dış koşullar oluşmadıkça yılın ikinci yarısında toparlanma bekliyorum.

İlk etapta 23 Haziran seçimlerinin neticelenmesi ile iç politikada kısmi bir soğuma yaşanması, seçim atmosferinden çıkılması ve biten seçimin ardından, bilhassa ekonomik sorunlara ve reformlara odaklanma mesajları ilk normalleşme sinyalleri olarak düşünülebilir. Akabinde piyasaları baskılayan en önemli konu ABD ile yaşanan S 400 krizi olup, piyasalar bu konudaki gelişmeleri çok yakından takip edecektir. Söz konusu gelişmeler her iki yönde de çok sert hareketlere yol açabilir.

Bugün itibarı ile Borsa İstanbul uzun vade için son derecede cazip fırsatlar sunuyor. Borsada işlem gören güçlü, karlılığını sürdüren ve defter değerinin oldukça altında hisse senetleri var. Bunlardan yapılacak uzun vadeli bir portföyün yatırımcısına tatminkar getiri sağlayacağı görüşündeyim.

Portföylerin ne kadarının borsaya ayrılacağı konusu ise tamamen yatırımcıların yaşı, finansal tercihleri, ihtiyaçları ve risk algısı ile belirlenebilecek bir konu olup tek bir orandan söz etmek doğru olmaz.

Bu kapsamda yatırımcılar bir yandan cazip TL mevduat oranlarını değerlendirirken, diğer taraftan bilhassa nitelikli yatırımcılar mevduat oranlarının 5 puan kadar üstünde getiri sağlayan özel sektör tahvil ve bonolarını radarlarında tutabilir. Portföylere bu seviyelerden hisse senedi alınmaya başlanabilir. Alımlar ise kademeli olarak yapılmalıdır. Öte yandan döviz satın almanın yüksek TL faizi kazanmaktan vazgeçmek olduğu da unutulmamalı.

Belgin MAVİŞ / Al Capital Yatırım Menkul Değ. A.Ş. Direktör

“Her zaman hisse alınır”

SPK ve Merkez Bankası’nın aldığı kararlarla yılın ikinci yarısında toparlanma bekliyoruz. Özellikle 29 Mayıs’ta Resmi Gazete’de yayınlanan kararla BES devlet katkısı yönetmeliğinde yapılan değişiklikle, borsaya aktarılacak fon büyüklüğünün 1.2 milyar TL olması bekleniyor. Hisse senetleri açısından bu durum pozitif. Buna göre devlet katkısının en az yüzde 10’u borsaya yatırılacak. Bu da endeksin ikinci yarıda toparlanmasına yönelik eğilimlerden bir tanesi olarak öne çıkıyor. Normalleşme sinyalleri iç gündemde S-400 ve İstanbul seçim belirsizliğinden sonra başlayacak gibi görünüyor. Çünkü bu belirsizlik ortamında piyasa yön bulmakta zorlanıyor. Dış gündemde ise, ABD/Çin ticaret görüşmelerindeki haber akışı, Brexit ve İngiltere Başbakanı May’in istifası sonrası seçim olasılığı gibi belli başlı konulardaki belirsizlikler ortadan kalkmadan piyasalar negatif fiyatlamalara devam edecektir. Tabii ABD 10 yıllık tahvillerinin yüzde 2 seviyesine çekilmesinin hisse senetleri piyasalarında satış baskısını artırma ihtimalini de notlarımıza eklemeliyiz.

Ancak borsada her zaman hisse alınır. Önemli olan alınacak hissenin sektör beklenti ve istikrarıdır. Özellikle endeksin 87.500-90.300 bandındaki kısa vadeli hareketleri AL/SAT için uygun fırsatlar verebilir. Bu kapsamda da portföylerin yüzde 30’u altın, yüzde 20’si DİBS, yüzde 40’ı hisse senedi ve yüzde 10’u TL olarak dağıtılabilir. Bu dönemde yatırımcıların da BES ile sağlanacak olan fon girişiyle birlikte BIST-100 hisselerinde olası yükseliş fırsatlarını değerlendirmelerini ancak küresel riskleri de göz önünde bulundurmalarını öneririz.

İDİL TARAKLI