İstikrarlı temettü performansına sahip şirketler

9 aylık sonuçlara yönelik beklenti – gerçekleşmelerin etkisiyle son haftalarda zaman zaman hisse bazında sert hareketlerin yaşandığını gördük. Söz konusu oynaklıklarda yakın dönemde artış gösteren algoritmik işlemlerin etkisinden bahsedilebileceği gibi, iktisadi faaliyetteki mevcut yavaşlamanın da etkili olduğu düşünülebilir…

PAYLARI Borsa İstanbul’da işlem gören şirketlerin 19 Ekim tarihinde başlayan 2018 yılı 9 aylık finansal sonuç açıklama süreci, bu yazının hazırlanmakta olduğu 9 Kasım itibariyle sona erdi. Bankalar için son finansal sonuç gönderim tarihi 19 Kasım olsa da, 9 Kasım itibariyle büyük ölçekli bankaların tamamının finansal sonuçlarının görülmesi beklenmekte. Aşağıda yazının hazırlandığı 9 Kasım 2018 tarihine kadar açıklanan finansal sonuçlara ilişkin özet bilgiler yer almakta. Genel olarak banka ve sigorta dışı şirketlerde kur kaynaklı net finansman giderleri nedeniyle şu ana kadarki finansal sonuçlarda FAVÖK’ün net kâra göre daha güçlü gerçekleştiği söylenebilir ki genel beklenti de bu şekilde bir resim oluşacağı yönünde idi. Bankacılık sektöründe; özellikle kur kaynaklı etkilerin ayrılan karşılıkları artırdığı, bunun da kârlılıklarını bir miktar baskıladığı söylenebilir. Açıklama takviminin son gününde çok sayıda şirketin 9 aylık sonuçlarının açıklaması bekleniyor olsa da mevcut resmin çok radikal bir biçimde değişmeyeceğini söyleyebiliriz.

HİSSE BAZLI SERT HAREKETLER

9 aylık sonuçların açıklandığı süreç boyunca, gelen sonuçlara yönelik beklenti – gerçekleşmelerin etkisiyle son haftalarda zaman zaman hisse bazında sert hareketlerin yaşandığım gördük. Hisse bazlı söz konusu oynaklıklarda yakın dönemde artış gösteren algoritmik işlemlerin etkisinden bahsedilebileceği gibi, iktisadi faaliyetteki mevcut yavaşlama ve önümüzdeki kısa – orta vadeli dönemde de bu zorlukların süreceğine dair beklentilerin hâlen ağır basmaya devam etmesinin de etkili olduğu düşünülebilir. Gelişmiş ülkelerde devam eden normalleşme sürecinin genel olarak gelişmekte olan ülkelere yönelik olan risk iştahını azaltıcı etkisi ile içinde bulunduğumuz Türkiye Ekonomisi’ndeki dengelenme sürecinin etkisiyle, hem yerli hem de yabancı yatırımcılar tarafında kısa vadeli beklentiler doğrultusunda al-sat yapma güdüsünün ağır bastığı, bu nedenle de haber/veri/bilanço etkileri kaynaklı fiyat hareketlerinin de kısa vadede bir miktar abartılabildiğini söyleyebiliriz.

TEMETTÜ PERFORMANSLARI

Oynaklığın arttığı bu tarz dönemlerde sıklıkla dile getirdiğimiz gibi, böyle süreçlerde kısa vadeli alım-satım yapma stratejisi bir miktar daha riskli hâle geldiği gibi, abartılı piyasa tepkileri nedeniyle özellikle uzun vadeli yatırım açısından önemli fırsatlar da oluşabilmekte. Bu noktadan hareketle, bu hafta uzun vadeli yatırımın olmazsa olmazlarından olan temettü performansına odaklanacağız. Kitabi tanımlamayla, temettü, bir diğer adıyla kâr payı bir şirketin yıllık faaliyeti süresince elde ettiği net dönem kârı üzerinden (yasal karşılıklar çıkarıldıktan sonraki dağıtılabilir kâr), şirket ortaklarının pay alma hakkıdır. Şirketlerin elde ettiği kâr şirket sahibine/ortaklara ait olduğundan; ortakların bu kârdan, şirket sermayesindeki payları oranında yararlanma hakkı vardır. İşte, bir ortağın bu şekilde şirketin toplam kârından payına düşen kısmına temettü adı veriliyor. Ancak, piyasadaki temettü beklentisi kaynaklı pozisyon alma dönemi için bir miktar erken olduğuna da not etmekte fayda var. 2018 yılı kârı üzerinden dağıtılacak temettülerin netleşmesi için 12 aylık finansal sonuçların açıklanması, bu sonuçlar itibariyle dağıtılabilir bir kârın ( dağıtılmamış geçmiş dönem kârları da olabilir) olup olmadığının görülmesi, şirket yönetim kurullarının politikaları doğrultusunda (örneğin olası yatırım/borç finansmanında kaynak olarak kullanılması gibi sebeplerle kârın ortaklara dağıtılması yerine şirket kasasında tutulması tercih edilebilir) temettü konusundaki teklifini belirlemesi ve genel kurulda bu teklifin karara bağlanması gerekmekte (Temettü ödemeleri peşin ya da taksitli ve nakit ya da hisse biçiminde yapılabilir). Bu süreç nedeniyle de, borsada temettü zamanı genellikle mart-nisan dönemleri olarak görülmekte. Ancak, 9 aylık finansal sonuçların açıklandığını ve 4 çeyreğinde yaklaşık olarak yarısını geride bırakmış olduğumuzu düşünecek olursak; temettüye yönelik beklentilerin de kısa vadede yavaş yavaş şekillenmeye başlaması beklenebilir.

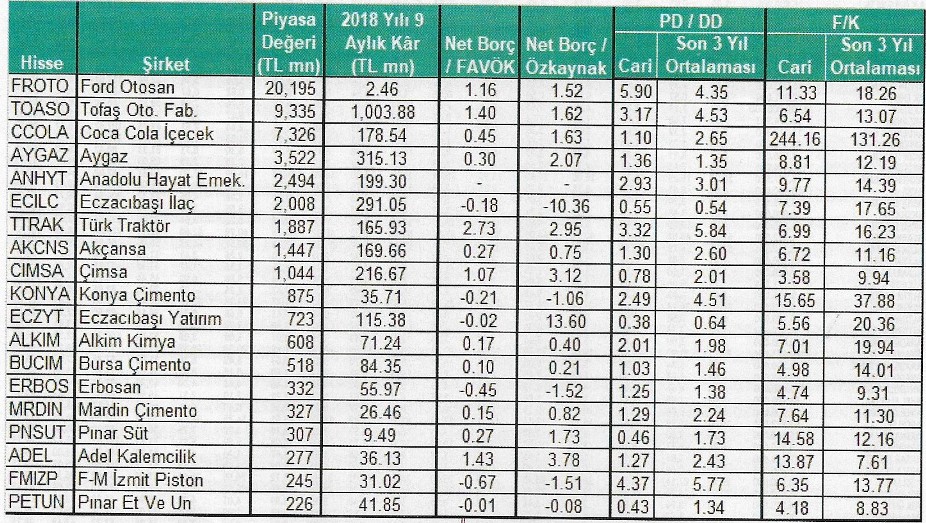

HİSSELERİN SON İKİ YILI

Hâlihazırda güncelliğini koruyan 9 aylık finansal sonuçlar, yılın 4’te 3’lük döneminde yapılan operasyonel ve kârlılık performansını yansıttığından, eğer son 3 aylık dönemde çok uç bir durum oluşmazsa, yıllık performansa dair önemli bir fikir vermekte. Ancak, yukarıda değindiğimiz gibi ekonomideki mevcut dengelenme süreci kaynaklı olarak olumsuz sürprizlerin görülme olasılığının önceki dönemlere göre bir miktar daha fazla olduğunu unutmamak gerekmekte. Bu haftaki konumuzu oluşturan hisseleri belirleyebilmek için 9 Kasım Cuma sabahına kadar 9 aylık finansal sonuçları açıklanmış ve 9 aylık dönemde net kâr elde etmiş şirketleri dikkate aldık. Bununla birlikte, temettü performansının istikrarlı olan veya temettü performansı ekonomideki döngülerden mümkün olduğunca/görece az etkilenen hisseleri belirlemek için 2008 – 2017 yıllarının tamamında istisnasız olarak temettü dağıtmış şirketleri baz aldık. Ayrıca, hisselerin mevcut durumuna dair ön fikir vermesi açısından hisselerin cari ve son 3 yıldaki ortalama çarpanlarının karşılaştırması, borçluluğa ilişkin oranlar ve son 1 yılda BIST-100 endeksine göre gösterdiği göreceli (relatif) performanslara yer verdik. Ayrıca, hisse hareketlerinin piyasanın genelindeki hareketlere verdiğinin tepkiye dair fikir vermesi açısından hisselerin son 2 yıllık dönemde günlük periyottaki betaları da yer almakta. Genellikle, betanın 1’den düşük olması hissenin piyasa hareketlerine görece az, 1’den yüksek olması ise görece fazla tepki verdiğini işaret etmekte.

HIZLI BÜYÜME DÖNEMİNDEKİ ŞİRKETLER

Tabloya geçmeden önce son olarak, uzun vadeli yatırım açısından temettünün son derece önemli bir konu olmakla birlikte tek başına yeterli bir kriter olmadığının da altını çizmek gerekir. Bundan dolayı, uzun vadeli yatırım açısından “Ben bu şirkete ortak olur muyum?” ya da “Neden bu şirkete ortak olayım?” gibi temel ve basit sorulara yanıt arayarak seçici olunmasının gerektiğini de hatırlatalım. Ayrıca, Bazı şirketler elde ettikleri kârın belirli bir bölümünü temettü olarak dağıtmayı, bazı şirketler ise çeşitli nedenlerle (yapılacak yatırımlar için kaynak yaratmak ya da özsermayeyi güçlendirmek gibi) dağıtmayarak şirket bünyesinde tutmayı da tercih edebilirler. Özellikle hızlı büyüme döneminde olan şirketlerin genellikle kârı dağıtmak yerine şirket içinde tutmayı tercih ettiği bilinmektedir. Bundan dolayı, doğru hisse tercihleriyle, uzun vadede temettü gelirinden bağımsız olarak da önemli kazanımlar elde etmek mümkündür.

EROL GÜRCAN