2019 yılı yurtiçi ve küresel piyasalar

Makroekonomik göstergelerdeki dengelenme süreci beklentiler doğrultusunda gerçekleşirse yılın ikinci yarısında beklenen hikâye oluşabilir. Son bir yılın en düşük fiyatına yakın olan büyük ölçekli şirketler bu tarz dönemler için tercih edilebilir…

KÜRESEL ve yurtiçi piyasalar açısından oldukça zorlu geçen 2018 yılının ardından, 2019 yılı yurtiçi ve küresel piyasalar açısından çok olumlu başlamadı. 2018 yılı küresel hisse senedi piyasaları açısından oldukça olumlu başlayıp, yılın devamında stresin öne çıktığı ve ek getiri elde etmekten ziyade mevcut , .portföyleri koruyabilmenin önem kazandığı bir yıl oldu. Küresel risk iştahındaki zayıflığın devam etmesi ve Türkiye özelindeki dengelenme sürecinin şirket kârlılıklarını dolayısıyla da hisse senedi piyasasını bir miktar baskı altında tutması muhtemel görünmekte.

TL VARLIKLAR İSKONTOLU

Beklenen dezenflasyon süreci ve mevcut faiz seviyeleri dikkate alındığında sabit getirili menkul kıymetler tarafında reel anlamda önemli getirilerin yakalanması söz konusu olabilir. Diğer taraftan, seçici yaklaşılması kaydıyla, küresel ve yurtiçi piyasalardaki mevcut stres fiyatlaması kaynaklı olarak uzun vadeli yatırım açısından önemli fırsatlar yakalanabileceğini not edelim. Ayrıca, Borsa İstanbul’un tarihsel olarak üst üste iki yıl negatif getiri sunmamış olması ve geçen yıla benzer şekilde yılın başındaki görünüm ile sonundaki resmin birbirinden farklı gerçekleşmesi olasılığını da göz ardı etmeyelim.

Son yıllarda üst üste yaşanan şoklar nedeniyle TL varlıkların, benzer ülke varlıklarına kıyasla iskontolu kalmaya devam ettiğini not edelim. Ancak, uzun süredir devam eden bu ıskontoyla birlikte TL varlıklara yönelik bir katalist/hikâve ihtiyacı da sürmekte. Özellikle makroekonomik göstergelerdeki dengelenme sürecinin beklentiler doğrultusunda gerçekleşmesi durumunda yılın ikinci yarısı itibariyle beklenen hikâye oluşmaya başlayabilir.

Diğer taraftan, küresel piyasalardaki belirsizlikler ve yurtiçindeki mevcut zorluklar temkinli olunmasını da gerektirmekte.

İSTİKRARLI, BÜYÜK ÖLÇEKLİ

Ekonomik büyümenin, dolayısıyla şirket kârlılıklarının baskı altında kalmasının önemli bir olasılık olduğunu göz önüne alarak mevcut durumda, genellikle büyük ölçekli, temettü verimi yüksek ve istikrarlı operasyonel/finansal performansa sahip şirketlere yönelinmesi yerinde bir strateji olarak değerlendirilebileceğine geçen haftaki yazımızda değinmiştik. Özellikle, büyük ölçekli ve geçmişte birçok farklı ekonomik döngüden başarıyla çıktığı gibi operasyonel/finansal performansını güçlü tutmayı başarabilmiş şirketler bu tarz dönemlerde daha öncelikli olarak tercih edilebilir. Bu hafta da yine benzer şekilde, büyük ölçekli ve borçluluğu görece düşük / net nakdi görece güçlü şirketlere odaklanıyoruz.

SIRALAMAYI NASIL YAPTIK?

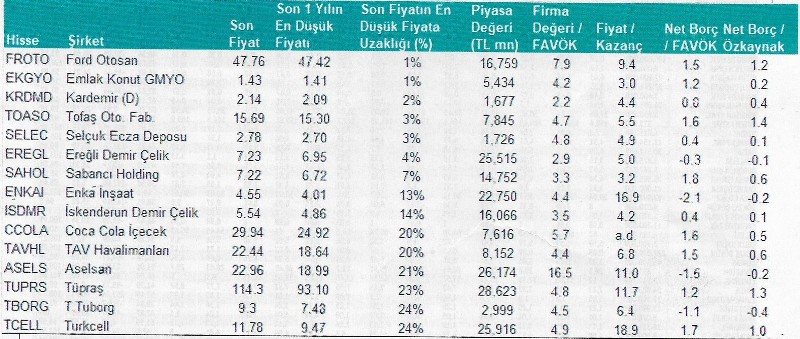

Buradan hareketle, bu hafta BIST-TÜM’de yer alan şirketlerden

• Piyasa değeri 1.5 milyar TL’nin üzerinde olan,

• Cari FAVÖK ve Net Kârı ekside olmayan,

• Net Borç / Özkaynak ve Net Borç FAVÖK oranları 2’nin altında; diğer bir deyişle net borcu özkaynak ve FAVÖK’iinün 2 katından az olan,

• Özkaynakları pozitif seviyelerde olan, hisseleri listeledik. Ayrıca, bu hisseleri son bir yılda test ettiği en düşük fiyat seviyesine göre yakından uzağa olacak şekilde sıraladık. Oluşan listede temel analiz/likidite vs. durumları da dikkate alarak görece olumlu olduğunu durumda olanları belirledik. Bu işlemlerin ardından son fiyatı, son bir yıl içinde test ettiği en düşük fiyat seviyesine en yakın durumda olan ilk 15 hisseyi tablo olarak paylaştık. Yukarıda çizdiğimiz genel çerçeve ve kriterlerin pratikteki karşılığının bir referansı olarak sunduğumuz tablodaki hisselerin mevcut fiyat seviyelerine dair bir ön fikir vermesi açısından Firma Değeri / FAVÖK ve Fiyat / Kazanç çarpanlarına da yer verdik.

EROL GÜRCAN